Baudarlehen: Zinsen und Konditionen bei der Baufinanzierung

- Zinsen & Co: wichtige Aspekte eines Baudarlehens

- Überblick: verschiedene Formen des Baudarlehens

- Passendes Baudarlehen berechnen

Das eigene Haus oder die eigene Wohnung ist für viele die größte Anschaffung im Leben. Fast niemand schafft das ohne ein Baudarlehen. Wir erklären Ihnen, worauf es bei einem Baudarlehen ankommt.

Ein Baudarlehen ist ein Kredit, der speziell als Baufinanzierung für den Kauf, den Bau oder die Sanierung einer Immobilie verwendet wird. Es handelt sich um eine zweckgebundene Finanzierung, die in der Regel eine Laufzeit zwischen fünf und 30 Jahren hat. Die Absicherung des Kredites erfolgt meist durch eine Grundschuld oder Hypothek auf die Immobilie.

Es gibt viele Angebote für eine Baufinanzierung. Um nicht den Überblick zu verlieren, ist es besonders wichtig, die verschiedenen Baudarlehen zu vergleichen und den für sich passenden Kredit zu finden. Dabei sollten Sie auf folgende drei Dinge achten:

1. Zinssatz: Der gebundene Sollzinssatz gibt die Höhe der Zinsen an, die Sie für das Baudarlehen bezahlen müssen. Er ist wichtig, um Ihre monatliche Belastung auszurechnen: Diese setzt sich zusammen aus der Tilgungsrate und der Zinszahlung. Der Effektivzinssatz beinhaltet alle preisbestimmenden Faktoren, wie zum Beispiel den Sollzinssatz und die Bearbeitungsgebühren. Er gibt über die Gesamtkosten des Darlehens Aufschluss und ermöglicht es Ihnen, Kreditangebote zu vergleichen.

2. Sollzinsbindung und Tilgung: Die Dauer der Zinsbindung (Wie lange wird der Kredit zum vereinbarten Zinssatz abbezahlt?) und die Höhe der Tilgung (Wie viel wird in dieser Zeit vom Kredit zurückgezahlt?) beeinflussen den Zinssatz.

Mit der Sollzinsbindung sichern Sie sich das Zinsniveau bei Vertragsabschluss für eine bestimmte Zeit. Das ist ein Vorteil, den Sie jedoch gerade bei einer sehr langen Bindungsdauer mit einem höheren Sollzinssatz bezahlen.

3. Eigenkapital: Je mehr eigene finanzielle Mittel Ihnen zur Verfügung stehen, desto weniger Geld müssen Sie sich leihen. Zwar gibt es auch eine Baufinanzierung ohne Eigenkapital. Bei einem solchen Baudarlehen liegen die Zinsen in der Regel aber deutlich höher.

Das Baudarlehen zur Baufinanzierung gibt es in verschiedenen Variationen. Wir listen hier die gängigsten Formen des Baudarlehens auf:

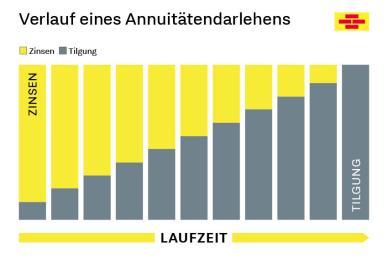

Annuitätendarlehen: Die am häufigsten gewählte Form des Baudarlehens. Hier vereinbaren Sie eine feste jährliche Rate, die aus einem Zins- und einem Tilgungsanteil besteht und während der ersten Zinsbindungsphase gleich bleibt.

Da mit jeder Rate ein Teil der Restschuld getilgt wird, verringert sich kontinuierlich der Zinsanteil zugunsten des Tilgungsanteils. Was bei dieser Form des Baudarlehens oft unterschätzt wird, ist die (prozentuale) Höhe der Tilgung. Generell gilt: Je höher der Tilgungsanteil, desto schneller ist das Baudarlehen zurückgezahlt – und desto geringer sind die Gesamtkosten. Dazu später mehr.

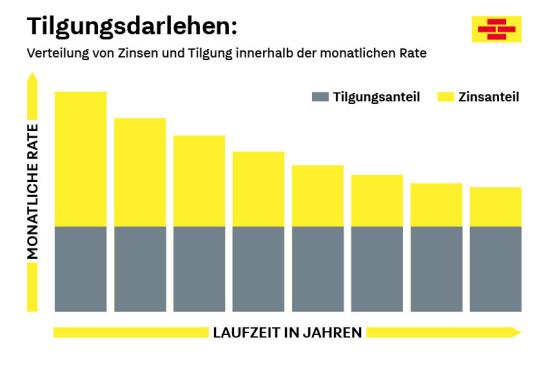

Tilgungsdarlehen: Im Unterschied zum Annuitätendarlehen bleibt bei einem Tilgungsdarlehen der Tilgungsbetrag immer gleich. Durch die Tilgung verringert sich die Restschuld ebenso wie die Zinszahlungen – und damit auch die Rate.

Bei dieser Form des Baudarlehens ist der Kredit schneller getilgt. Die schnellere Tilgung und die dadurch niedrigeren Gesamtkosten werden allerdings durch hohe anfängliche Raten erkauft.

Volltilgerdarlehen: Häufig ist nach Ende der Sollzinsbindung noch eine Restschuld offen. Dann benötigen Sie eine Anschlussfinanzierung. Die entfällt bei einem Volltilgerdarlehen. Wie der Name sagt, ist hier das Baudarlehen inklusive Zinsen am Ende der Sollzinsbindung vollständig zurückgezahlt.

Forwarddarlehen Hier sichern Sie sich die Zinsen von heute für eine zukünftige Anschlussfinanzierung, die noch Jahre im Voraus liegt. Das lohnt sich besonders dann, wenn mit steigenden Zinsen zu rechnen ist.

Tilgungsaussetzungsdarlehen Bei dieser Art Baudarlehen kombinieren Sie ein Darlehen mit einem Bausparvertrag. Diesen besparen Sie regelmäßig, für das Darlehen zahlen Sie nur die Zinsen. Haben Sie etwa die Hälfte des Bausparvertrags angezahlt und die Zuteilung erreicht, lösen Sie damit den entsprechenden Anteil des Darlehens ab. Die restliche Summe tilgen Sie in festgelegten monatlichen Raten.

Endfälliges Darlehen: Dieses ist so konzipiert, dass Sie als Kreditnehmer während der Laufzeit des Darlehens nur die Zinsen für das Baudarlehen zahlen. Erst am Ende der Laufzeit wird die gesamte Darlehenssumme zurückgezahlt.

Sie haben noch Fragen zur Finanzierung Ihres Wohntraums? Wir sind für Sie da:

Die Zinsen, die Sie für ein Baudarlehen zahlen, sind der Preis dafür, dass Ihnen der Kreditgeber die Darlehenssumme zur Verfügung stellt. Gleich beim Abschluss des Baudarlehens werden auf Basis der aktuellen Bauzinsen die Kosten für die folgenden Jahre festgelegt.

Die Höhe des Zinssatzes hängt von der vereinbarten Sollzinsbindung ab: Bei längeren Laufzeiten fallen die Zinsen höher aus, bei kürzeren niedriger. Es kann sich lohnen, sich bewusst für eine kürzere Zinsbindung zu entscheiden – insbesondere bei kleinerem Finanzierungsvolumen.

Eine lange Sollzinsbindung kann vorteilhaft sein, wenn die Zinsen zu Beginn der Laufzeit niedrig sind und Sie davon ausgehen, dass die Zinsen in Zukunft deutlich steigen werden. Dann spielt eventuell auch der etwas höhere Sollzinssatz keine Rolle mehr.

Den Zins zahlen Sie immer auf die verbleibende Restschuld. Ein wichtiger Faktor dabei sind Sondertilgungen. Darüber können Sie die Restschuld des Baudarlehens schneller reduzieren.

Diese Form der außerplanmäßigen Tilgung ist zum Beispiel dann nützlich, wenn Sie beispielsweise Geld geerbt haben. Aber auch Gratifikationen wie Weihnachtsgeld oder andere Boni lassen sich dafür gut verwenden.

Wohnungsbaukredite an private Haushalte

Aber Achtung: Die Möglichkeit zu Sondertilgungen sollten Sie vorab vertraglich festlegen. Und achten Sie darauf, dass der Kreditgeber für diese Möglichkeit keine speziellen Zusatzzinsen verlangt. Doch nicht nur der Zinssatz ist entscheidend. Auch die Höhe der Tilgung bestimmt die Rückzahlungsdauer und die Höhe der zurückgezahlten Gesamtsumme. Wie entscheidend sich die Höhe der Tilgung auf das Baudarlehen auswirkt, zeigt folgende Tabelle.

Als Basis haben wir angenommen: ein Annuitätendarlehen über 100.000 Euro, Zinsbindung 20 Jahre, bei einem effektiven Sollzinssatz von 3,7 Prozent.

| Bestandteil des Baudarlehens | Tilgung 1 Prozent | Tilgung 2 Prozent | Tilgung 3 Prozent |

|---|---|---|---|

| monatliche Rate | 391,67 € | 475 € | 558,33 € |

| Summe der Ratenzahlungen | 94.000,80 € | 114.000 € | 133.999,20 € |

| enthaltene Zinsleistungen | 64.444,19 € | 54.889 € | 45.334,17 € |

| erbrachte Tilgungsleistung | 29.556,61 € | 59.111 € | 88.665,03 € |

| Restschuld nach Ablauf Sollzinsbindung | 70.443,39 € | 40.889 € | 11.334,97 € |

| rechnerische Gesamtlaufzeit* | 40 Jahre, 10 Monate | 28 Jahre | 21 Jahre, 9 Monate |

* bei einem angenommenen Sollzins von 4 Prozent nach Ablauf der ursprünglichen Sollzinsbindung

Private Wohnungsbaukredite

*Repräsentative Beispielrechnung: Nettodarlehensbetrag 100.000 Euro (Stand 23.04.2025, die Konditionen sind freibleibend). Hausfinanzierung mit FuchsBauDarlehen 20 mit 60 % Beleihungsauslauf (erstrangig):

| Konditionen | |

|---|---|

| Darlehensbetrag: | 100.000 € |

| Sollzinssatz (gebunden / jährlich): | 4,35 % |

| Sollzinsbindung: | 20 Jahre |

| Rate (Tilgung und Zins / monatlich): | 600 € |

| Effektiver Jahreszins (Gesamtlaufzeit): | 4,47 % |

| Laufzeit: | 21 Jahre/7 Monate |

| Anzahl der Raten: | 259 |

| Gesamtkosten (inkl. Grundschuldeintragung): | 54.944,55 € |

| Rückzahlung (zu zahlender Gesamtbetrag): | 154.944,55 € |

Mit unserem Kreditrechner ermitteln Sie schnell und einfach die aktuellen Konditionen Ihres Baudarlehens. Für die Berechnung geben Sie den Kauf- oder Baupreis an, wählen den Darlehensbetrag aus und legen die Dauer der Zinsbindung fest. Das Ergebnis: Ihr möglicher Kredit.

Nach diesem ersten Überblick vereinbaren Sie am besten einen persönlichen Beratungstermin mit Ihrem Heimatexperten vor Ort.

Die Finanzierung der eigenen vier Wände muss gut geplant und durchdacht sein. Hier sind neben den Immobilienpreisen die wichtigsten Einflussfaktoren für die Wahl des richtigen Baudarlehens:

Eine kompakte Übersicht finden Sie in unserer Checkliste Baufinanzierung zum Download (PDF).

Die Laufzeit Ihres Baudarlehens vereinbaren Sie mit Ihrem Darlehensgeber. Im Schnitt hat eine Baufinanzierung eine Laufzeit zwischen 15 und 35 Jahren. Die Dauer hängt von verschiedenen Faktoren ab – zu den wichtigsten gehören die Darlehensart und die Darlehenshöhe.

Im Rahmen der Darlehensprüfung betrachtet der Kreditgeber die Einkommensverhältnisse, das bestehende Vermögen und das zu finanzierende Objekt. Im Regelfall benötigt man diese Unterlagen zur Beantragung eines Baudarlehens:

ANGABEN ZUM GRUNDSTÜCK

ANGABEN ZUR IMMOBILIE

PERSÖNLICHE ANGABEN

bei Selbstständigen

Am Ende der Sollzinsbindung besteht meist noch eine Restschuld, für die Sie als Kreditnehmer in der Regel eine Anschlussfinanzierung benötigen. Dabei gibt es folgende Möglichkeiten:

Um eine seriöse Summe für Ihr Bauspardarlehen zu ermitteln, sollten Sie zuerst einen Kassensturz vornehmen. Dabei stellen Sie Ihre Einkünften und die Ausgaben gegenüber und berechnen so Ihren ungefähren Kreditrahmen. Nutzen Sie dafür gern unseren Online-Haushaltsrechner. Oder Sie laden sich unsere Einnahmen-Ausgaben-Übersicht als PDF herunter.

Beachten Sie: Die genaue Summe und die Konditionen hängen von vielen Faktoren ab, die Sie nur im Gespräch mit dem kreditgebenden Institut klären können.

Sie sind auf der Suche nach einer Hausfinanzierung, die gute "Baufi"-Konditionen bietet und gleichzeitig auf sicheren Beinen steht? Unsere Heimatexperten sind jederzeit für Sie da, um mit Ihnen gemeinsam alle Optionen zu besprechen, offene Fragen zu klären und einen Finanzierungsplan auszuarbeiten, der zu Ihnen passt.

Schwäbisch Hall erhielt in der Online-Umfrage "Fairster Baufinanzierer" zum 5. Mal in Folge die Note "sehr gut". Im Auftrag von FOCUS-MONEY wurden 2.675 Kunden von 35 teilnehmenden Finanzdienstleistern zu den fünf Kategorien Produktangebot, Service, Kommunikation, Beratung und Preis-Leistungs-Verhältnis befragt.

Die Digitalisierung ermöglicht fortlaufend neue Innovationen. Diese Chancen möchten wir, die Bausparkasse Schwäbisch Hall AG, stärker dafür nutzen, unser Informations- und Serviceangebot noch kundenfreundlicher und individueller für Sie zu gestalten.

Damit wir Sie auch über die Durchführung unseres Vertrages hinausgehend bedarfsgerecht, individuell und effizient beraten, betreuen und informieren können, bitten wir Sie, der Verarbeitung, Zusammenführung und Analyse Ihrer Daten zuzustimmen.

Welche Daten umfasst diese Einwilligung?

Mit Ihrer Einwilligung können wir Ihre Daten verarbeiten, die wir aus unseren persönlichen Geschäftsbeziehungen und der Zusammenarbeit mit Ihnen gewonnen haben. Dazu gehören:

1. Stammdaten und Informationen zu Ihren persönlichen Verhältnissen wie Personalien (z. B. Name, Geburtsdatum, Geschlecht, Familienstand, Anzahl Kinder), Anschrift, Kontaktdaten, Wohnstatus (z. B. Miete oder Eigentum);

2. Daten zur Erwerbstätigkeit (z. B. Beruf, Einkommen, Branche) und Angaben zur Selbstständigkeit oder sonstigen Beschäftigung (z. B. zum eigenen Unternehmen oder Arbeitgeber; dies betrifft unter anderem Informationen aus dem Handelsregister und zu Bilanzen);

3. Informationen über Interessen an oder Inanspruchnahmen von Finanzdienstleistungen (z. B. Baufinanzierung, Bausparprodukte, Immobilienvermittlung, sonstige Bank-, Versicherungs- und Fonds-Produkte);

4. Informationen zu Verträgen, die Sie mit uns oder vermittelt durch uns mit Dritten geschlossen haben (z. B. Details zur Laufzeit und Höhe von Krediten und (Tilgungs-)Raten sowie zu Salden und Umsätzen auf laufenden Konten);

5. Daten zur Immobilie, ihrer Sicherung und nachhaltigen Nutzung (z. B. Informationen zum Baujahr, Beleihungswert und Verkehrswert, Nutzungsart wie Miete oder Eigennutzung, eingereichte Bilder, Informationen zu Gebäudestatus und -beschaffenheit, Maßnahmen zur Herstellung, Aufrechterhaltung oder Verbesserung der ökologischen Nachhaltigkeit der Immobilie, Daten zum Energieträger, zum Energiebedarf und -verbrauch, Daten rund um den Wasserverbrauch, nachverfolgbare Qualitätskontrollprozesse und deren Dokumentation wie etwa ein Energieausweis gemäß den jeweils anwendbaren gesetzlichen Vorgaben, Daten rund um Instandsetzungs-, Instandhaltungs- und Modernisierungsmaßnahmen einschließlich Daten zur Ermittlung von insbesondere energetischen Modernisierungsbedarfen);

6. Aktionsdaten, darunter verstehen wir Informationen dazu, auf welche Art und Weise Sie mit uns in Kontakt stehen (z. B. allgemeine Kontakthistorie, empfangene Newsletter, erfolgte Beratungen, jeweils mit Angaben wie z. B. Art, Anzahl, Zeitpunkt und Inhalt).

Ihre Einwilligung erlaubt es uns, zu den vorstehenden Daten weitere Informationen hinzu zu speichern, die wir rechtmäßig erhoben haben. Dies sind insbesondere:

7. Daten zu Ihrer Bonität (z. B. von der Schufa);

8. Daten aus anderen Registern und öffentlichen Quellen (z. B. Daten zu Grundstücken und Gebäuden aus Kartendiensten wie Google Maps oder Daten, die von Katasterämtern oder anderen Ämtern öffentlich zur Verfügung gestellt werden);

9. Sogenannte „mikrogeographische Daten“, die wir von Dritten erhalten, z. B. zur vermuteten Soziodemographie oder typischen Affinitäten, die Personengruppen zugeordnet werden, die sich in Ihrer Lebenssituation befinden (z. B. das mögliche Interesse an bestimmten Produkten, die einer bestimmten Einkommensgruppe oder Wohnsituation zugeschrieben werden);

Wenn Sie damit einverstanden sind, können wir zu den vorstehenden Informationen auch Ihre rechtmäßig erhobenen Online-Nutzungsdaten (sofern Sie z. B. auf unserer Webseite der Auswertung Ihres Nutzungsverhaltens zugestimmt haben) hinzu speichern:

10. Informationen über Ihre Nutzung von Webseiten und anderen Online-Angeboten der Bausparkasse Schwäbisch Hall AG (inklusive des Tochterunternehmens Schwäbisch Hall Wohnen GmbH und der Beteiligungsgesellschaft Impleco GmbH) einschließlich der Information, auf welchem Weg Sie zu diesen Angeboten gelangt sind (z. B. über Links, unsere Werbebanner und -anzeigen).

Auf welche Art und Weise und zu welchen Zwecken nutzen wir diese Daten?

Ihre Einwilligung erlaubt uns, Ihre Daten zusammenzuführen und zu analysieren, damit wir Sie und andere Kunden möglichst effizient und passgenau beraten, betreuen und informieren können. Hierbei analysieren wir Ihre Daten sowohl um Erkenntnisse (z. B. zu typischen Kundenprofilen und statistischen Zusammenhängen) zu gewinnen als auch um diese Erkenntnisse anzuwenden (z. B. indem wir für Sie wahrscheinlich relevante Produkte oder bevorzugte Ansprachezeitpunkte identifizieren).

Die Bausparkasse Schwäbisch Hall AG steht selbst nur selten in unmittelbarem Kontakt zu Ihnen als Kunde. Deshalb gestattet uns Ihre Einwilligung, die Ergebnisse unserer Analysen und die hierfür wesentlichen Parameter an unsere für Sie zuständigen Vertriebspartner weiterzugeben, soweit diese die Informationen für die Zwecke der möglichst effizienten und passgenauen Beratung, Betreuung und Information benötigen.

Wir nutzen Ihr Kundenprofil für Zwecke der Direktwerbung (insbesondere per Telefon oder E-Mail) nur, sofern Sie in eine solche Direktwerbeansprache gesondert eingewilligt haben oder uns diese auf gesetzlicher Basis erlaubt ist.

Wie wirkt es sich aus, wenn Sie nicht einwilligen oder Ihre Einwilligung widerrufen?

Ihre Einwilligung ist freiwillig. Auch wenn Sie die Einwilligung nicht erteilen möchten, können wir mit Ihnen einen Vertrag schließen und Sie beraten, betreuen und informieren. Allerdings kann es sein, dass wir Ihnen einige für Sie vorteilhafte Angebote nicht unterbreiten, da wir Ihre Situation dann weniger genau einschätzen können. Falls Sie die Einwilligung erteilen, können Sie diese jederzeit mit Wirkung für die Zukunft widerrufen.

Ja, ich bin mit der Verarbeitung meiner Daten durch die Bausparkasse Schwäbisch Hall AG in dem oben genannten Umfang einverstanden, damit diese und ihre für mich zuständigen Vertriebspartner mich und andere Kunden möglichst effizient und auf meine individuellen Kundeninteressen zugeschnitten beraten, betreuen und informieren. In diesem Umfang entbinde ich die Bausparkasse Schwäbisch Hall AG zugleich vom Bankgeheimnis.

Hinweis: Sie verwenden einen veralteten oder nicht unterstützten Browser. Gegebenenfalls kann es zu Einschränkungen bei der Benutzung der Webseite kommen.